在谷底,走向上的路。观点新媒体继续策划和推出年度系列报道――“谷底一年”,以求全面与深刻聚焦在困难时期里,优秀企业群体的坚强与坚韧,它们遭遇坎坷,心向美好。

与此同时,我们亦将继续对话一批具有全球视野和丰富学识的经济学者与行业领袖,从他们的角度,解读中国经济与行业未来发展。

从2023年初约160亿元境内公开市场债券整体展期成功,到接近年末时正式完成境外债务重组,融创这一年在化债路上继续奔走,并取得了显著进展。

历时18个月,作为曾经的头部房企,融创整体债务重组成功,也为行业带来积极信号。行动的动力是向上的愿望,进入2024年,这些房企在新年献词中难掩对未来的渴望。

与此同时,也不能忽视陷入寒冬的房地产市场。

观点指数发布的“2023年1-12月房地产企业销售表现”研究成果显示,2023年1-12月份,前100房企累计实现权益销售金额40149亿元,同比下降20%。行业整体销售下滑,主要受出险房企销售断崖及三四线市场萎缩影响。

就融创而言,2023年全年合同销售金额同比减少845.6亿元,降幅约49.94%;合同销售面积减少677.1万平方米,降幅约52.7%。

“化债”换来的三年时间,并不会直接将融创从黑夜中拯救出。时间窗口之后将会是一个怎样的景象,既取决于融创选择何种方式度过,也取决于夜有多长。

重回牌桌

自2023年11月20日晚间宣布境外债重组各项条件获满足以来,融创中国的股价表现并不尽如人意,公告发布后仅短暂获得上涨。

11月21日、22日、23日分别上涨12.02%、4.21%、4.04%,24日再次进入下跌,当日跌幅1.77%,收盘价2.78港元/股。

至2023年最后一个开盘日,融创中国股价为1.5港元,几乎跌去一半。尽管有一批支持者在股吧中声称要抄底,但股价还是在持续创新低。

不佳的股价表现与当下市场环境不无关系,大多数港股房企股价同样录得下跌。

碧桂园股价自11月23日收盘时的1.05港元跌至12月29日收盘的0.78港元;同期,华润置地31.15港元跌至28港元;龙湖由15.25港元跌至12.5港元。

同一个时间段内,股价呈上涨走势的实为少数,融创也未能逆势跑赢市场。但对于融创而言,股价表现似乎不是很重要。

从过往来看,融创中国相对可以称得上是在配股融资方面比较积极的内房企业,募资大多用作一般运营资金或偿还债务。

数据来源:公开资料、观点指数整理

价格方面,融创配股价格大多在前一日股价水平基础上进行折让,幅度约在8%-16%之间。

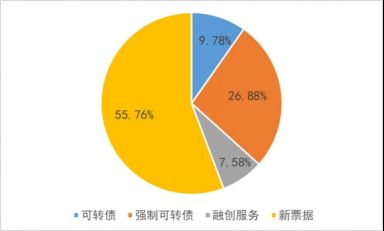

融创中国对资本市场的运用也一直比较灵活,此次进行重组的境外债务本金累计约102.37亿美元,根据相关公告,存量境外债务可转换为可转债10亿美元、强制可转债27.5亿美元、融创服务股份7.75亿美元以及新票据57.04亿美元,对应的境外债务占比为9.78%、26.88%、7.58%、55.76%。

除新票据外,包括融创服务在内的转股部分涉及金额合计达45.25亿美元,占境外债务总额的44.2%。

图丨债务重组方案结构

数据来源:企业公告、观点指数整理

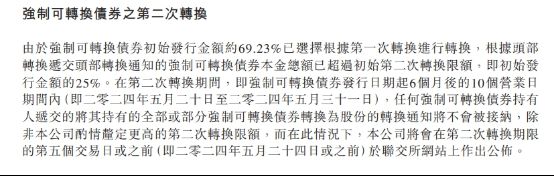

2023年12月6日,融创公布强制可转换债券第一次转换结果公告,已收到本金总额约19.04亿美元的转换通知,占初始发行额约69.23%。

按每股6港元转换价计,融创中国已向转换持有人发行合共约24.75亿股,相当于公告日已发行股本的约29.49%。此后,孙宏斌在融创的持股比例从38.3%下降至29.98%。

债转股后,“债”的价值与融创中国股价不可避免挂钩。于债权人而言,若是股价上升,则可以享有对应收益,在二级市场交易变现。

华泰证券认为,对公司而言,以股抵债可以降低流动性压力,优化资本结构。对部分债权人而言,以股抵债提供了一个流动性更好的退出渠道。

这可能也是融创境外债务重组得以顺利完成的原因之一。

境外债务重组为融创赢得了时间窗口,但要等到真正的黎明来临,还依赖于经营情况好转,以及融资端的实质性改善。

根据此前公告,在2024年5月31日后或许还将有第二期的债转股,届时股本数量将在目前83.93亿股的基础上进一步增加,但融创未来的股价表现还存在不确定性。

数据来源:企业公告

面对持续下行的股价以及被稀释的股权,融创短期内配股融资的希望渺茫。

接近2023年末,继三部门召开金融机构座谈会后,房企融资“白名单”、三个“不低于”等积极信号释出。同时,也有银行开展支持房企融资性质的座谈会。有消息称,在民营企业中,已出险房企碧桂园、绿地集团也在名单之内。

碧桂园们的出现,似乎说明出险房企有机会重回牌桌,对企业回复流动性将起到更大支持作用,对于更多出险房企和整体市场而言也提供了信心。但若想相关利好落到实处,还需静待。

过去一段时间,出险房企融资渠道被动收紧。中金曾在研报中指出,由于保交楼和房企纾困存在一定偿还风险,较为依赖政策性金融机构支持,商业性机构参与仍较为谨慎。

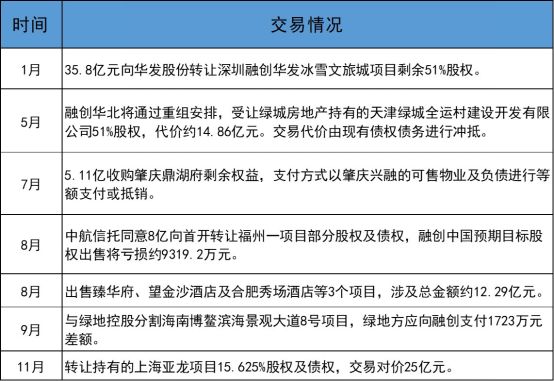

为应对流动性危机,企业通常采取出售资产、引入战投、股权融资等应对方式。于融创而言,具体包括联合营项目退出及资产出售、与AMC等资产管理公司合作、银行保交楼配套融资等。

融创可出售资产相对丰富,处置动作也始终在进行。其中,不同于单一住房开发业务的房企,融创积累了较多文旅资产,这些项目或主动或被动摆上了货架。

融创2023年资产处置情况 来源:企业公告、观点指数整理

项目处置带来的资金可缓解暂时的钱紧难题,长期而言,保证正常开发进度和交付,还需不断的资金输入。

交付援兵

回顾过去一年,融创的主线任务有两条:一是推动债务重组,二是保项目交付和销售回款。

全年除了境内外债务重组种种消息之外,融创大部分时间都在通过各种方式找钱。

宣布境外债务重组各项条件已获满足的次日,融创中国公告称,就上海亚龙项目与华融达成融资合作。华融将向项目公司提供34.8亿元借款,期限不超过3年,款项用于上海亚龙项目的开发建设。

事实上,AMC在融创项目盘活的过程中扮演了较为重要的角色。一方面,2022年11月的“金融16条”提出,支持开发性政策性银行提供“保交楼”专项借款。同时明确,鼓励金融资产管理公司、地方资产管理公司发挥在不良资产处置、风险管理等方面的经验和能力,与地方政府、商业银行、房地产企业等共同协商风险化解模式,推动加快资产处置。

另一方面,出险房企的大量优质项目能够为AMC机构带来经济效益,符合其发展需求。

双重吸引力下,AMC更积极开展纾困工作。在项目层面,主要通过接手出险房企项目债务,以增量资金投入和委托代管代建等模式参与房地产风险处置工作;企业层面则是建立战略合作关系,或是参与债务重组等。

过去一年,传统四大AMC收购不良资产包的规模和数量均有显著增加。其中,中国华融2023年上半年新增收购不良债权资产规模近500亿元,同比增长84%;中国信达新增收购经营类不良资产265.56亿元,同比增长1.52%;长城资产收购金融不良资产项目56个,收购债权本金133.09亿元。

在AMC的支持下,融创上海外滩壹号院、武汉桃花源、西安曲江印、咸阳森屿岛等多个重点项目陆续得到盘活。截止到2023年中期,融创与中国华融、东方资产、长城资产等头部AMC合作规模超过240亿元。

其中,曾被寄予厚望的上海董家渡项目引入中信信托、中国华融。

2022年11月,在为融创保留核心资产的基础上,华融公司以“股+债”方式介入纾困,联动银团继续发放拆迁贷款,保障项目顺利重整盘活,合作总规模超120亿元。两家机构介入后,融创中国对项目持股比例由100%降至10.322%。

彼时中国华融表示,此次投放资金是在上海市黄浦区政府支持下,携手浦发银行(600000)牵头的6家银行组成的银团,协同中信信托等中信集团成员单位,实施了融创集团上海董家渡纾困。

该项目地块位于上海核心位置,周边配套成熟,具有不可多得的城市景观资源等附加价值,也是颇受关注的原因之一。2023年初,首笔资金完成投放。

在董家渡地块,“融创外滩壹号院”面世,项目一共分三个地块,其中第一块地于融创拿地当年的7月、9月两次开盘。

1月初,当地媒体报道称融创外滩壹号院二期预计在一季度入市,主力建面约180-375平方米大平层,另外还有17套商业性质别墅,已经开始认购意向登记。融创外滩壹号院三期规划此前也已公示,规划产品为高层+低密度合院别墅的组合。

2022年12月,东方资产与融创中国就武汉桃花源项目达成融资合作。根据合作协议,融资总规模33.11亿元,所注入资金将用于化解原有债务以及支持项目的整体开发建设;在咸阳,陕西金融资产管理股份有限公司与融创就咸阳森屿城项目的融资合作完成,该合作也是国内首笔地方AMC对地产项目纾困的顺利落地。

“保交付”成为房企在2023年的共识,借力AMC,融创的保交付进度加快。

2023全年,融创中国在101个城市实现了279个项目交付,包括北京、上海、杭州、重庆和武汉等地多个大型项目,共计交付31万套房屋,合计交付面积3587万平方米。其中,融创北京区域完成交付59个项目。

与此同时,融创也通过申请纾困基金及配套融资推动复工复产,截至2023上半年,第一批次及第二批次保交楼纾困基金已落地约190亿元。

行路仍难

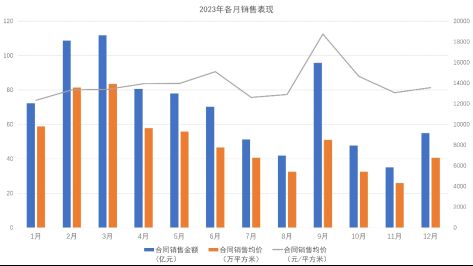

销售方面,2023年,融创中国累计实现合同销售金额约847.7亿元,累计合同销售面积约607.6万平方米。

对比观点指数发布的2022年度、2023年度房地产企业销售表现,融创中国权益销售金额排名从2022年的第14名下降至第18名。

而在2021年,融创中国位居榜单第5名。

图丨2023年各月销售表现 数据来源:企业公告、观点指数整理

从数据来看,融创中国上半年实现收入总额约为584.7亿元,较2022年同期增加20.5%;公司拥有人应占亏损约为153.7亿元,较去年同期减少约18.1%,约33.9亿元。

截至2023年12月底,融创累计实现合同销售金额约847.7亿元,累计合同销售面积约607.6万平方米,合同销售均价约人民币13950元/平方米。其中,12月单月实现合同销售金额约54.9亿元,合同销售面积约40.5万平方米,合同销售均价约13550元/平方米。

截至2022年12月底,融创中国累计实现合同销售金额约1693.3亿元,累计合同销售面积约1284.7万平方米,合同销售均价约13180元/平方米。2022年12月,融创中国实现合同销售金额约82.3亿元,合同销售面积约66.4万平方米,合同销售均价约12390元/平方米。

对比得知,2023年较2022年合同销售金额减少845.6亿元,降幅约49.94%;合同销售面积减少677.1万平方米,降幅约52.7%;合同销售均价增加770元/平方米。

销售表现的差异主要来自2023年下半年。

尽管融创得益于项目的区域分布还有自身产品价值,销售均价表现同比有所增加,但从整体销售情况来看,收入下跌已成为现实。

市场普遍观点认为,至2023年末,房地产市场政策环境已经趋近最宽松阶段。据不完全统计,2023全年共计出台地方调控政策近八百条,又以下半年频率最高,达到峰值状态。

这些楼市宽松政策涉及多个方面,包括认房不认贷、限价、以旧换新、贷款利率、首付比例、普宅标准、房票安置等多个方面。尽管如此,楼市交易仍显平淡。

观点指数认为,目前房地产开发投资主要受制于民营企业信心不足,尤其下半年以来,民营企业对土地市场、城市更新等领域保持谨慎态度。

在化债中奔走的融创中国,过去一段时间并未从公开市场新增土地储备。不过基于早年间对规模的追逐,目前仍有丰富存货可满足未来较长时间的业务开发需求。

图丨近年土储情况 数据来源:企业公告、观点指数整理

截至2023年6月末,融创连同合营公司及联营公司总土地储备约为1.86亿平方米,总土地储备货值约为2.09万亿元,其中权益土地储备约为1.22亿平方米,权益土地储备货值约为1.39万亿元,超七成分布在一二线城市。

关于未来走向,市场情绪普遍审慎。在存量房时期,出险房企以时间换空间赢得了当下生机,债务展期却不等同于削减债务和清盘的概念。

外部引援,引进合作者共同盘活项目,真正拯救企业的还是销售去化带来的实际利润和负债率改善。

统计数据显示,2024年2-3月将是房企偿债高峰。以信用债为例,这两个月到期债务金额约为全年到期债务金额的42.6%。

寒冬之下,房企如何度过这一轮的危机仍有待观察。

数据来源:企业公告、观点指数整理

截至2023年中期,融创中国流动和非流动借贷分别约2404.2亿元和721.4亿元,现金余额(包括现金及现金等价物及受限制现金)为约348.2亿元。

于2023年6月30日,融创中国到期未偿付的借贷本金为约1101.3亿元,导致借贷总额本金约969亿元可能被要求提前还款。

于2023年8月30日,融创到期未偿付借贷本金为约1292.3亿元,并导致借贷总额本金约人民币860.2亿元可能被要求提前还款。

截至中期末,融创中国未经审核资产总额约10700亿元,负债总额约1万亿元,资产负债率达93.7%。

债务足够轻之前,融创还需继续等待黎明。

谷底一年 | 在谷底,走向上的路。