2月28日,中信金融资产公告称,拟出资不超400亿元,由中信建投(601066)设立单一资管计划进行投资,投资标的是境内外市场的上市公司优质资产(包括但不限于债券、股票等)。1个月前,中信金融资产与中信证券(600030)也达成了类似合作。据悉,中信金融资产向中信证券、中信建投两家委托的资金合计不超600亿元。

“此举是为充分发挥中信集团协同优势,提升投资风险管控能力,强化投资专业能力支撑。”中信金融资产表示。

中信建投管理不超400亿元

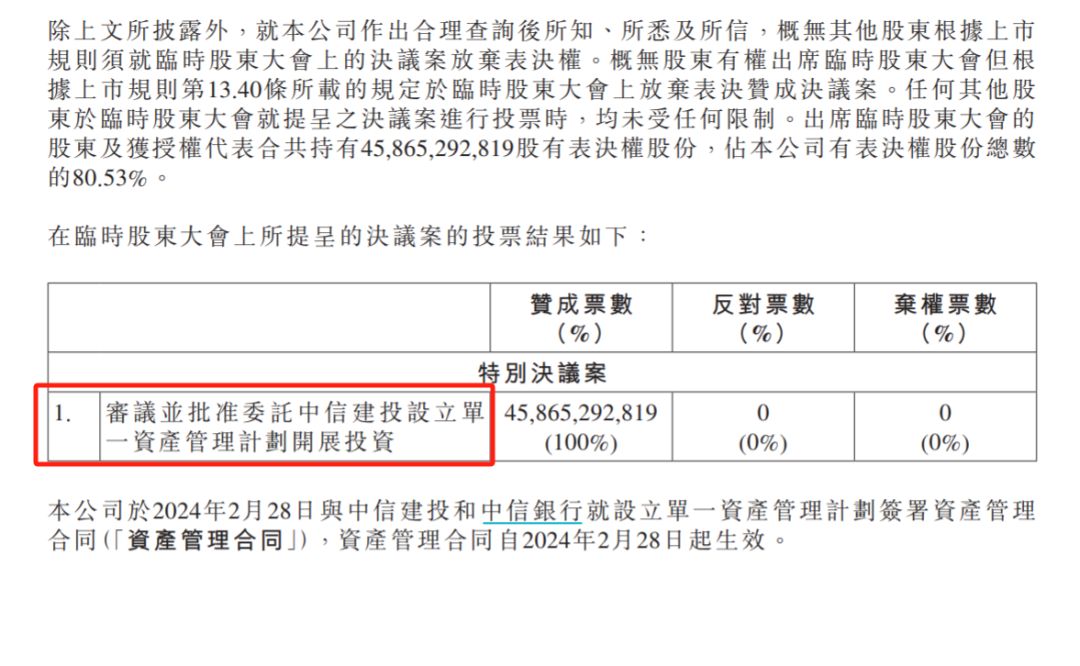

2月28日,中信金融资产公告称,该公司于2月28日召开股东大会,审议并批准委托中信建投设立单一资产管理计划开展投资。中信金融资产于2月28日与中信建投和中信银行就设立单一资产管理计划签署资产管理合同,资产管理合同自2月28日起生效。

据悉,为充分发挥中信集团协同优势,提升投资风险管控能力,强化投资专业能力支撑,中信金融资产遵照市场化、法治化原则,委托中信建投设立单一资产管理计划,由中信建投组建专业资产管理团队,按照监管部门的有关规定和要求,开展投资。

此次委托中信建投设立单一资产管理计划,委托资金规模不超过人民币400亿元(含),且与中信证券资产管理计划的委托资金规模合计不超过人民币600亿元,中信金融资产分批分期出资。

此次投资范围为:针对境内外市场的上市公司优质资产(包括但不限于债券、股票等)进行投资。投资期限为3年,可提前结束。

中信证券管理不超400亿

与中信建投的合作已经是第二家。稍早前,中信金融资产还与中信证券达成了类似合作。

1月26日,中信金融资产召开股东大会,审议并批准委托中信证券资管设立单一资产管理计划开展投资。中信金融资产已于2024年1月26日与中信证券资管和中信银行就设立单一资产管理计划签署资产管理合同。资产管理合同项下资产管理计划的存续期限为3年。

中信金融资产表示,为充分发挥中信集团协同优势,提升投资风险管控能力,强化投资专业能力支撑,该公司遵照市场化、法治化原则,拟委托中信证券资管设立单一资产管理计划,由中信证券资管组建专业资产管理团队,按照监管部门的有关规定和要求,开展投资。

该次委托中信证券资管设立单一资产管理计划,委托资金规模不超过人民币400亿元(含),中信金融资产分批分期出资。管理人为中信证券资管,托管人为中信银行。

投资范围是:针对境内外市场的上市公司优质资产(包括但不限于债券、股票等)进行投资。

前身为中国华融资产

据悉,中信金融资产前身是中国华融。中国华融主要业务包括不良资产经营、金融服务业务,以及资产管理和投资业务,其中不良资产经营是该公司的核心业务。中国华融2020年出现巨额亏损,净亏损额为1062.74亿元。同年,中国华融宣布引入中信集团、中保投资、中国人寿、信达资产、远洋控股等五大机构,合计增资420亿元。此后,中国华融第一大股东由财政部转变为中信集团,持股比例为26.46%。

2024年1月,中国华融更名为中信金融资产。在揭牌仪式上,中信集团党委书记、董事长奚国华称,中信金融资产是中信集团助力金融强国建设的重要单元,具有逆周期救助、化解金融风险、畅通要素循环的特殊功能和重要作用,中信集团将坚定支持中信金融资产转型发展,做强做精不良资产主业,打造中信在“大不良”领域的亮丽名片。

加入中信集团之后,中信金融资产一直在强调聚焦主责主业,实施了旗下5家金融子公司股权转让等改革举措。据中信金融资产在港股上市主体中国华融发布的业绩预告,经初步测算,预计2023年归母净利润在10亿元至20亿元之间,上年为亏损275.81亿元。

中信金融资产在年报中对扭亏为盈的解释为,除权益类资产公允价值变动损益同比增加、成功实施重大投资改善资产结构外,为进一步夯实资产,该公司还确认了资产减值损失和未实现的公允价值变动损失约400亿元,抵减了当期利润。

对今年业务发展规划,中信金融资产称,将牢牢把握不良资产行业发展机遇,依托中信集团产融并举优势,积极调整优化资产配置和业务结构,不断提升经营质效,实现高质量发展。

责编:桂衍民

校对:王朝全